بانک ملل در مسیر انحلال؟

بانک نهادی است که پس انداز کننده را به قرض کننده وصل میکند و وظایفی چون تجهیز و توزیع اعتبارات، عملیات اعتباری، عملیات مالی، خرید و فروش ارزها، انتقال وجوه و همچنین سرمایه گذاری به منظور افزایش ثروت سهامدار و رونق بخشیدن به بازار ها را بر عهده دارد. صنعت بانکداری نقش مهمی در گردش نقدینگی ایفا میکند و یکی از ستون های اصلی اقتصاد کشور میباشد که تحلیل و بررسی شاخص صنعت و سهام موسسات آن، جهت اتخاذ تصمیمات مالی درست، حائز اهمیت میباشد. در ادامه به تحلیل بنیادی و تکنیکال موسسه اعتباری ملل میپردازیم و بررسی خواهیم کرد که وضعیت نابسامان این بانک کوچک و سکوت مدیرانش با سهامداران خود چه کرده است!

معرفی و جایگاه شرکت

موسسه اعتباری ملل در سال ۱۳۶۶ با نام صندوق قرض الحسنه عسکریه فعالیت خود را آغاز کرد. در سال ۱۳۷۳ با شکل گرفتن وزارت تعاون به عنوان اولین تعاونی اعتبار آزاد در سطح کشور مجوز فعالیت خود را از وزارت تعاون اخذ کرد و پس از آن، حوزه عملیات خود را به سراسر کشور گسترش داد. این موسسه شامل مجموعه ای از خدمات بانکی، مالی و رفاهی میباشد که ۳۲۲ شعبه و حدودا ۲ هزار و ۲۲۷ نفر پرسنل در سراسر کشور دارد.

ارزش بازار بانک ملل در بورس، مبلغ ۳ هزار و ۹۹۴ میلیارد تومان است که در حال حاضر ۸۸۰ میلیون تومان ارزش معاملات دارد. نقدشوندگی و ارزش بازار پایین باعث میشود تا این شرکت بورسی در لغزش بیشتری از لحاظ معاملات باشد و این یک هشدار است برای مدیران، سهامداران و ناظرانی که تمایل به افزایش سالم ارزش معاملات دارند! البته با توجه به دارایی ها، زیان دهی و افت ارزش ذاتی موسسه، بنظر میرسد ارزش بازار ۴ هزار میلیاردی برای سهام آن، زیاد باشد و همین ارزش های اشباع شده کمر سهامداران را میشکند.

ترکیب سهامداران

شرکت زاگرس تجارت کیمیا پایدار با مالکیت ۸.۸ درصدی به ارزش ۱۷۶ میلیارد تومان، صندوق سرمایه گذاری نوین پیشرو با مالکیت ۸.۵ درصد به ارزش ۱۶۹ میلیارد تومان، شرکت توسعه توس بان امین با مالکیت ۷.۸ درصد به ارزش ۱۵۷ میلیارد تومان، شرکت گسترش سرمایه هوشمند با مالکیت ۷.۳ درصد به ارزش ۱۴۶ میلیارد تومان و گروه مالی ملل با مالکیت ۶.۵ درصد به ارزش ۱۳۱ میلیارد تومان، بزرگ ترین سهامداران عمده موسسه اعتباری ملل هستند. همچنین باید خاطر نشان کرد که بغیر از سایر مدیران، تنها سید امین جوادی به عنوان مدیر عامل و عضو هیئت مدیره با مالکیت ۳.۳ درصد به ارزش روز ۶۷ میلیارد تومان یکی از سهامداران بزرگ این موسسه میباشد…!

تحلیل سود و زیان

درآمد تسهیلات اعطایی، سپرده گذاری و اوراق بدهی بانک ملل در سال ۱۴۰۲ به مبلغ ۱۰ هزار و ۶۷۳ میلیارد تومان میباشد که ۱۳ هزار و ۲۶۰ میلیارد تومان آن، صرف سود سپرده های مشتریان میشود و خالص درآمد تسهیلات و سپرده گذاری به مبلغ ۲ هزار و ۵۸۷ میلیارد تومان زیان بر روی دست بانک میماند. خالص درآمد حاصل از کارمزد به مبلغ ۱۹ میلیارد تومان زیان و خالص سود سرمایه گذاری نیز به مبلغ ۱۹۱ میلیارد تومان سود به ثبت رسیده است. هزینه های اداری و عمومی موسسه نیز، بیش از پیش سنگین است و به مبلغ ۱ هزار و ۹۶۹ میلیارد تومان میباشد که همراه با مبلغ هزینه های مالی و استهلاک به زیان عملیاتی اضافه میکند.

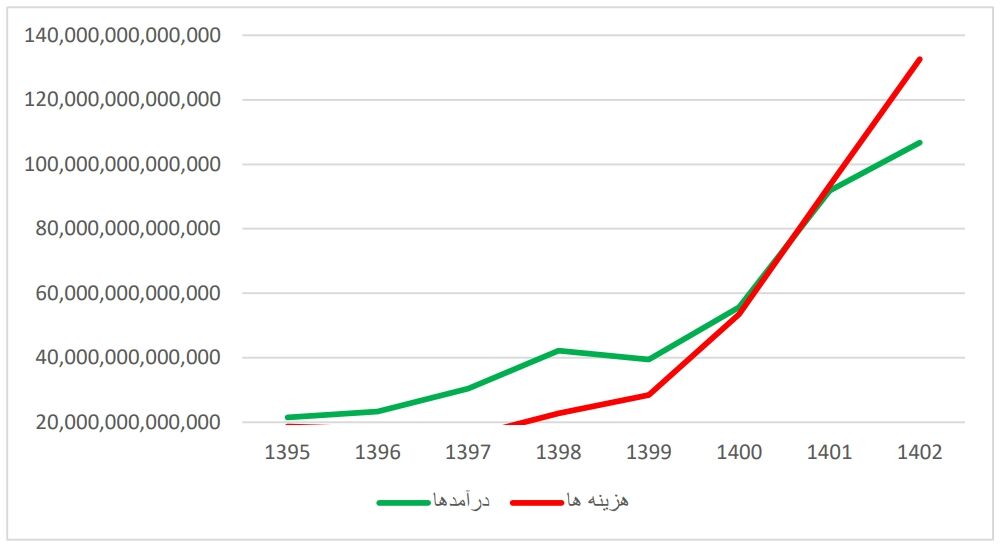

با توجه به صورت سود و زیان موسسه در سال ۱۴۰۲، جمع درآمد های عملیاتی ۱۶ درصد، هزینه سود سپرده های مشتریان ۴۲ درصد، سود ناشی از سرمایه گذاری ۸۱۲ درصد، هزینه های اداری ۶۸ درصد و هزینه های مالی ۲۴- درصد افزایش یافته است. اگر بخواهیم از دورنما به نمودار ۵ ساله سود و زیان شرکت نگاه کنیم، هزینه سود سپرده مشتریان دو برابر درآمد های عملیاتی رشد را تجربه کرده است؛ البته ناگفته نماند که هزینه های اداری (حقوق و دستمزد، قبوض، سایر هزینه ها و…) و مالی با سرعت افسار گسیخته در حال رشد هستند و این اصلا جالب نیست!

زیان خالص موسسه ملل در سال ۱۴۰۲ به مبلغ ۴ هزار و ۱۵۳ میلیارد تومان شناسایی شده که نسبت به یک سال گذشته ۳۱۳ درصد، دو سال گذشته ۱۳۳ درصد و چهار سال گذشته (۱۳۹۸) به میزان ۲۰ هزار و ۵۹ درصد افزایش یافته است که همین آمار و ارقام، اوضاع وحشتناک این موسسه اعتباری را افشا میکند! از سال ۱۳۹۹ که بازار بورس دچار سقوط شد، بانک ملل هم با افت هر چه بیشتر سودسازی مواجه شد و دلایل متعددی هم باعث و بانی مشکلات آن هستند که از ابتدا تا انتهای مقاله با دلیل و تحلیل همه جانبه شرح داده میشود.

مدیران و تصمیم گیران موسسه اعلام کرده اند که با فروش برخی دارایی ها از جمله ملک و افزایش سرمایه از محل آورده نقدی، کفایت سرمایه را بهبود بخشیده و زیان انباشته را کاهش دهند. با توجه به همین موارد بنظر میرسد سال ۱۴۰۳ و ۱۴۰۴ را با کاهش جزئی و یا روند خنثی زیان دهی موسسه پشت سر بگذاریم؛ اما همچنان زیان انباشته، زیان خالص سالانه، کفایت سرمایه، بازدهی صاحبان سهام و توازن دارایی ها در حالت بحرانی به سر میبرند و اگر اقدامی بزرگ صورت نگیرد، موسسه را باید منحل کرد تا بیش از این به صنعت، سهامداران خرد و مشتریان لطمه ای نزند.

با توجه به صورت سود و زیان سال ۱۴۰۳ موسسه ملل، جمع درآمد های عملیاتی به مبلغ ۱۳ هزار و ۹۶۸ میلیارد تومان، هزینه سود سپرده مشتریان ۲۰ هزار و ۵۸۵ میلیارد تومان، هزینه های اداری و عمومی ۳ هزار و ۴۵۳ میلیارد تومان، هزینه های مالی ۴۱۵ میلیارد تومان و در نهایت، زیان خالص ۴ هزار و ۲۶۴ میلیارد تومان برآورد میشود که همچنان زیان سنگین و ناترازی بین درآمد و هزینه های عملیاتی و همچنین افزایش بیش از حد هزینه های اداری که بخش اعظم آن، دستمزد و هزینه دفتر ی و اداری است را شاهد خواهیم بود.

همچنان زیان انباشته، زیان خالص سالانه، کفایت سرمایه، بازدهی صاحبان سهام و توازن دارایی ها در حالت بحرانی به سر میبرند و اگر اقدامی بزرگ صورت نگیرد، موسسه را باید منحل کرد تا بیش از این به صنعت، سهامداران خرد و مشتریان لطمه ای نزند. زیان خالص ۴ هزار و ۲۶۴ میلیارد تومان برآورد میشود که همچنان زیان سنگین و ناترازی بین درآمد و هزینه های عملیاتی و همچنین افزایش بیش از حد هزینه های اداری که بخش اعظم آن، دستمزد و هزینه دفتر دسک اداری است را شاهد خواهیم بود.

تحلیل نسبت های مالی

حاشیه سود ناخالص هر شرکت، یکی از مهم ترین معیارهای اندازه گیری برای تحلیل سود و زیان میباشد که حتی قبل از حاشیه سود عملیاتی و خالص اولویت پیدا میکند. حاشیه سود ناخالص بانک ملل به میزان ۲۴- درصد میباشد؛ در حالیکه این نسبت در سال ۱۴۰۱ به میزان ۲- درصد بود و این نشان میدهد، هزینه سپرده مشتریان نسبت به درآمد ها رشد بیشتری داشته است و اگر به همین روند ادامه دهد، دیگر نیازی به در نظر گرفتن هزینه های دیگر نخواهد بود و همین زیان ناخالص موسسه را به سمت ورشکستگی کامل خواهد کشاند!

حاشیه سود خالص موسسه ملل در سال ۱۴۰۲ به میزان ۳۹- درصد است که افزایش ۲۵۴ درصدی نسبت به سال ۱۴۰۱ را نشان میدهد و این مورد هم طبیعتا به همان مسئله زیان دهی طی سال های متوالی که درآمد با کسر تمام هزینه های شرکت، تبدیل به زیان جبران ناپذیر میشود و اگر با همین روند ادامه دهد، قله های بیشتری را فتح خواهد کرد …!

جمع بدهی ها و همچنین زیان حقوق صاحبان سهام آن قدر زیاد است که اصلا نمیتوان نسبت های بدهی و بازده حقوق مالکانه را محاسبه و تجزیه و تحلیل کرد. ساختار مالی بانک کاملا ناتراز است؛ زیان خالص، انباشته و ناترازی سال به سال افزایش پیدا میکند. شاخص بازده دارایی ها (ROA) در سال ۱۴۰۲ به میزان ۶- درصد میباشد که نسبت به سال های گذشته وضعیت بدتری دارد و ۶- درصد این نسبت به مدیریت ناکارآمد در استفاده از دارایی ها جهت انجام فعالیت های سالم بانکی اشاره میکند.

گردش مطالبات و دوره وصول آن، به ما نشان میدهد که گردش نقدینگی مرتبط با فروش و دریافت مطالبات موسسه ملل به مرور زمان کمتر میشود و این کم بودن ها اصلا خوب نیست و اگر شرکتی گردش نقدینگی درستی نداشته باشد، در نهایت به سود خالص لطمه بزرگی وارد میکند.

نسبت کفایت سرمایه این صندوق به میزان ۱۱- درصد است که تحلیلگران آن را وضعیت نامطلوب مالی از لحاظ توان پرداختی و پشتوانه ای بانک تلقی میکنند؛ البته این نسبت در دو سال گذشته ۹.۶- درصد بوده که مانند تمام اقلام زیان ده دیگر افزایشی شده است.

ارزش ذاتی هر سهم وملل را ۴۳۰ تومان برآورد می شود که دو برابر قیمت بازار است. مسئله اصلی این است که شرکت دارایی های ارزنده ای دارد ولی از لحاظ سودآوری و کیفیت فعالیت هیچ گونه ارزشی خلق نمیکند و برای سهامداران خرد نیز اصلا صرفه اقتصادی ندارد که سهام یک شرکت زیان ده و دارای سیستم مدیریتی ضعیف را با هدف کسب بازده بخرد!

برآورد NAV شرکت

شرکت اعتباری ملل به مبلغ ۱۶ هزار میلیارد تومان در املاک و ۲ هزار و ۴۷۳ میلیارد تومان در سهام شرکت ها سرمایه گذاری کرده است که جمعا مبلغی حدود ۱۸ هزار و ۴۷۳ میلیارد تومان میباشد. ارزش خالص دارایی های شرکت به ازای هر سهم چیزی حدود ۹۲۳ تومان میشود؛ اما چون صاحبان سهام مبلغ ۹ هزار و ۸۶۵ میلیارد تومان زیان متحمل شده است، ارزش ذاتی هر سهم وملل را ۴۳۰ تومان برآورد می شود که دو برابر قیمت بازار است. مسئله اصلی این است که شرکت دارایی های ارزنده ای دارد ولی از لحاظ سودآوری و کیفیت فعالیت هیچ گونه ارزشی خلق نمیکند و برای سهامداران خرد نیز اصلا صرفه اقتصادی ندارد که سهام یک شرکت زیان ده و دارای سیستم مدیریتی ضعیف را با هدف کسب بازده بخرد!

ارزشگذاری منابع انسانی

با توجه به نسبت ۳۰ درصدی حقوق و دستمزد به کل هزینه های اداری، میانگین دستمزد ماهانه هر پرسنل بانک ملل مبلغ ۲۲ میلیون تومان برآورد میشود که بنظر میرسد نسبت به سایر بانک ها در سطح متوسط قرار دارد. نکته عجیب و غریب ماجرا این است که مبلغ هزینه های اداری و عمومی شرکت سال به سال افزایش چشمگیری را تجربه میکند اما میزان دستمزد اکثریت پرسنل، تعداد پرسنل و شعب تغییری نمیکند و همین موارد به گردش ناسالم نقدینگی و توزیع ناعادلانه بودجه شرکتی اشاره میکند! مبلغ هزینه های اداری به میزان ۶۸ درصد نسبت به سال گذشته رشد کرده که یک رقم وحشتناک است و اگر بخواهیم در حالت خوشبینانه از نرخ رشد ۸ سال اخیر میانگین بگیریم، باز هم نسبت به درآمد ها و هزینه های اداری سایر شرکت ها خیلی بیشتر است.

میانگین نرخ رشد تعداد پرسنل موسسه طی ۵ سال اخیر به میزان ۳ درصد بوده است که با توجه به ادامه روند صعودی طی سال های متوالی، تعداد پرسنل ۲ هزار و ۵۶۸ نفر برآورد میشود. جمع درآمد های موسسه ملل ۳۱ درصد، هزینه های اداری ۷۵ درصد، تعداد پرسنل ۳ درصد و بهره وری نیروی انسانی هم ۲۵ درصد به صورت میانگین طی ۵ سال اخیر رشد داشته است که نشان میدهد مدیریت به فکر افزایش نیرو و توسعه نیرو از طریق آموزش، کاهش نفرات و یا افزایش شعب و ارائه خدمات گسترده تر نیست و از طرفی دیگر، هزینه های اداری بسیار بیشتر از وسع و درآمد رشد می کند و همچنین بازدهی پرسنل کمتر از هزینه های اداری میباشد که نشان میدهد به غیر از دستمزد، هزینه های اضافی چشمگیری در سایر موارد اداری میشود که باید هر چه سریع تر آنها را کشف و اصلاح شود تا این نرخ رشد به صورت افسار گسیخته صعود نکند.

مسئله ما این است که شرکت دارایی های ارزنده ای دارد ولی از لحاظ سودآوری و کیفیت فعالیت هیچ گونه ارزشی خلق نمیکند و برای ما سهامداران خرد نیز اصلا صرفه اقتصادی ندارد که بخواهیم سهام یک شرکت زیان ده و دارای سیستم مدیریتی ضعیف را با هدف کسب بازده بخریم!

تحلیل تکنیکال وملل

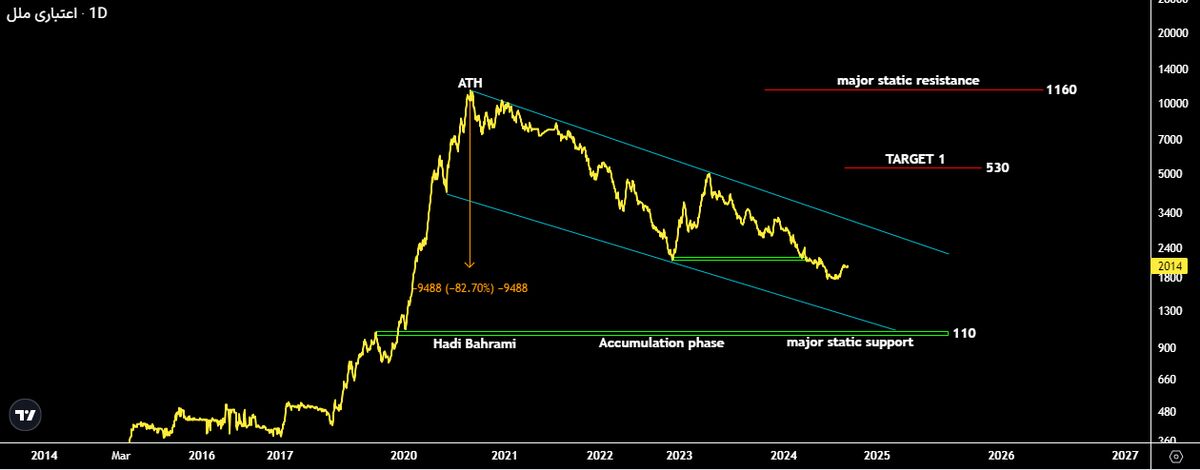

قیمت سهام وملل طی یک سال اخیر به میزان ۴۰ درصد و چهار سال اخیر ۸۲ درصد سقوط را تجربه کرده است که به صورت میانگین بیشتر از سایر هم گروهی ها میباشد. در واقع صاحبان سهام چه خرد و چه کلان نه تنها از بنیاد و وضعیت مالی شرکت سود نکردند، بلکه از قیمت سهام آن نیز به بدترین شکل ممکن ضرر و زیان متحمل شدند و این یعنی آب شدن سرمایه ها، نابودی اعتماد، شکست در تامین مالی سال های آتی، گردش ضعیف نقدینگی و عدم حمایت سهامداران بورسی و مشتریان …!

با توجه به اینکه قیمت این سهم از سال ۱۳۹۹ به صورت متوالی کف های خود را از دست میدهد و به تازگی نیز حمایت ۲۱۰ تومان را از دست داده است، پیش بینی میکنیم حمایت های در دسترس ۱۷۰ و در نهایت ۱۱۰ تومان لمس شود. ۱۱۰ تومان میتواند محل انباشت دارایی و سکوی پرتاب قیمت تا اهداف بالاتر در بازه بلند مدت باشد که اگر تمایل به سرمایه گذاری پر ریسک به دلیل وضعیت بنیادی نابسامان شرکت و یا میانگین گیری نقطه خرید داشتید، میتوانید در حمایت گفته شده اقدام کنید.

قیمت سهام وملل طی یک سال اخیر به میزان ۴۰ درصد و چهار سال اخیر ۸۲ درصد سقوط را تجربه کرده است که به صورت میانگین بیشتر از سایر هم گروهی ها میباشد. به سرمایه گذاران بورسی و سپرده گذاران غیر بورسی پیشنهاد میشود بر روی این موسسه حساب باز نکنند؛ چون معلوم نیست تا کی و چگونه به کار خود ادامه خواهد داد…!

محدوده ۱۱۰ تومان محل تلاقی حمایت استاتیک و داینامیک ماژور میباشد؛ در مقابل، اگر قیمت مقاومت ۲۵۰ تومان را رد کند، میتواند تا ۵۳۰ تومان و در گام بعدی تا ۱۱۶۰ تومان رشد داشته باشد. عبور از مقاومت ۲۵۰ تومان به معنای این است که روند صعودی پر قدرت بوده و آماده لمس کردن سقف تاریخی را دارد که اگر از آن هم عبور کند، اهداف بالاتری در دسترس خواهند بود.

توصیه های دوستانه

این روزها به دلیل وضعیت نابسامان اقتصادی، مشاهده میکنیم که موسسات اعتباری از معتبرترین ها گرفته تا صندوق های کوچک با نام های عجیب و غریب همه با لغزش همراه هستند و مردم با خون و دل، پول های خود را در ازای نرخ بهره ناچیز در مقابل تورم در بانک ها سپرده گذاری میکنند. تحلیل های انجام شده در این مقاله به صورت خلاصه وار نوشته شده است تا موجب سردرگمی و خارج از حوصله شما مخاطبان عزیز نباشد و هدف از آن، ارائه نظرات کارشناسی به همراه دلیل و مدرک بوده است. با توجه به وضعیت بنیادی نابسامان موسسه ملل از لحاظ ناترازی دارایی-بدهی، افزایش زیان دهی سال به سال، زیان انباشته سنگین، کفایت سرمایه بسیار نامطلوب و احتمالا مدیریت ضعیف به سرمایه گذاران بورسی و سپرده گذاران غیر بورسی پیشنهاد میشود با احتیاط بیشتری سراغ این موسسه بروند!

منبع: تحلیل بازار